舒泰神投资标的——前沿生物申报科创板

近日,公司及全资子公司舒泰神香港从 Blue Ocean Private Equity I LP 处获悉,Blue Ocean使用自有资金投资的前沿生物药业(南京)股份有限公司(以下简称“前沿生物”)已于近日向上海证券交易所提交了首次公开发行股票并在科创板上市的申请材料,上海证券交易所于 2019 年 08 月 13 日对前沿生物提交的首次公开发行股票并在科创板上市的申请材料予以受理。前沿生物将会根据中国证监会及上海证券交易所的相关规定及要求开展后续工作。

Blue Ocean 出资 8,000 万元(或等额美元)认购前沿生 物 400 万股股份,持股比例占前沿生物发行前总股本的 1.48%;公司全资子公司泰神香港对 Blue Ocean 的出资额为 500 万美元(含管理费等),间接持股比例约占前沿生物发行前总股本的0.57%。

前沿生物股东名单:

(摘自前沿生物招股说明书)

系第四家选择标准五企业

上海证券交易所科创板官网8月13日披露,前沿生物药业(南京)股份有限公司(简称“前沿生物”)科创板申请获得受理,该公司拟在科创板融资20.01亿元,瑞银证券为主承销商,中信证券为联席承销商。

Wind数据显示,前沿生物是继百奥泰、天智航、泽璟制药之后,第四家拟采用第五套上市标准的科创板企业。

招股书披露,前沿生物本次发行上市选择的上市标准为《上海证券交易所科创板股票上市规则》第2.1.2条第(五)项规定的“预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。”

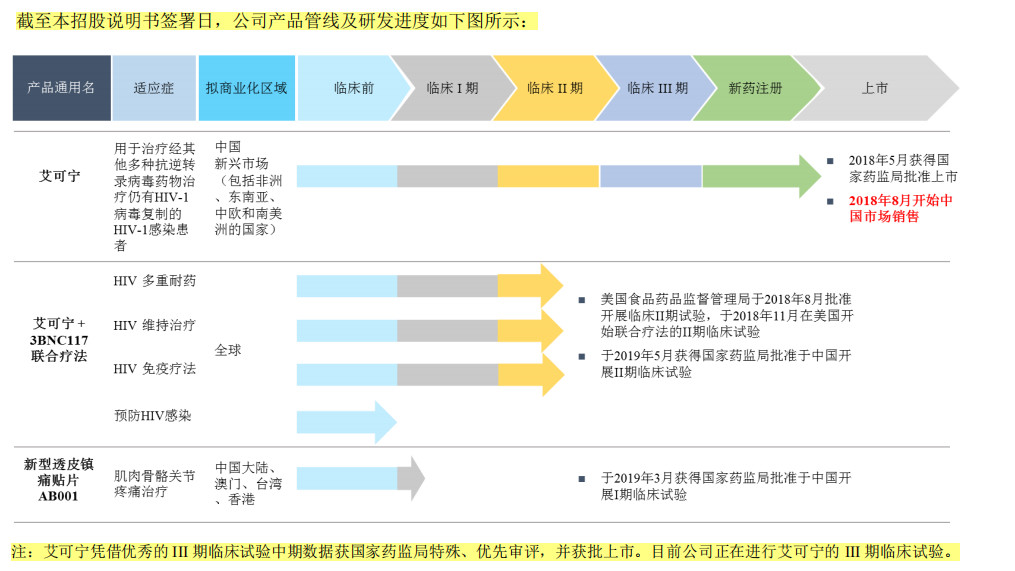

前沿生物研发管线:

前沿生物核心产品为国家一类新药、中国首个治疗艾滋病的原创新药、全球首个长效HIV融合抑制剂、已上市且在全球主要市场获得专利的原创抗艾滋病新药——注射用艾博韦泰(商品名“艾可宁”),于2018年5月获得国家药监局生产与上市销售批准,2018年8月起开始在中国销售,并已开启了海外市场的前期开拓及药品注册。

除此之外,该公司还有2个处于美国II期临床阶段、已获专利(或专利许可)、且具有明确临床疗效的在研新药。同时,该公司自成立以来聚焦长效多肽领域的新药研发,拥有行业先进的长效多肽药物研发实力、经验丰富的研发团队、GMP认证的生产设施、中国市场的医学推广团队和海外市场开拓团队,覆盖从创新药物发现、临床前研发和全球临床开发、生产与销售的全产业链,在HIV长效治疗及免疫治疗细分领域具有全球竞争力。

舒泰神完善产业布局

间接持股前沿生物

重大感染性疾病的新药研发一直是舒泰神的产业布局之一,本次参与对前沿生物的投资,也是舒泰神对自身重大感染性疾病—艾滋病项目之研发解决方案的有效借鉴。